第17回「平成29年度税制改正の大綱」の概要について

-経営者が注目すべきポイント-

※この文章は、税理士法人名南経営によるものです。

※この文章は、平成28年12月26日現在の情報に基づいて作成しています。具体的な対応については、貴社の顧問税理士などの専門家とご相談ください。また、本内容は、平成29年度税制改正の大綱に基づき作成していますが、改正法は国会の審議を経て決定するものであり、大綱とは内容が変わる可能性がありますのでご留意ください。

平成28年12月8日に与党から「平成29年度税制改正大綱」が公表され、同月22日に「平成29年度税制改正の大綱」が閣議決定されました。

個人所得課税では、個人所得課税改革第1弾として、配偶者控除・配偶者特別控除の見直しが行われ、今後数年をかけて、基礎控除をはじめとする人的控除等の見直しが行われます。

資産課税では、財産評価において相続税法の時価主義の下、非上場株式(取引相場のない株式)や広大地について実態に即した評価を行う見直しが行われ、また、事業承継税制が見直されます。

法人課税では、デフレ脱却・経済再生に向けた税制措置として、研究開発税制・所得拡大促進税制の見直し、中小企業向け設備投資促進税制の拡充、コーポレートガバナンス改革・事業再編の環境整備が行われます。

また、国際課税では、BEPSプロジェクトの基本的考え方を踏まえ、外国子会社合算税制が総合的に見直されます。

本コラムでは、平成29年度税制改正の大綱のうち、経営者が注目すべき研究開発税制と所得拡大促進税制の見直し、設備投資減税の拡充、非上場株式の評価方法に関する見直しの4項目について解説します。

1.競争力強化のための研究開発税制の見直し

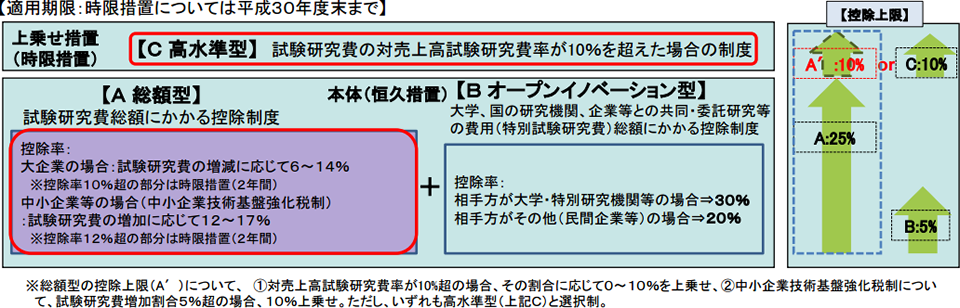

平成29年度税制改正の法人税における目玉のひとつは、「研究開発税制」です。競争力強化のため、平成29年4月1日以後に開始する事業年度から次の①~④のとおり見直されます。改正後の制度は、図表1のようになります。

<改正内容>

- ① 試験研究費の定義の見直し(サービス開発の追加)

- ②「増加型」を「総額型」に統合し、試験研究費の増減割合に応じた控除率に変更

- ③ 高水準型の適用期限の延長(2年間延長)

- ④ オープンイノベーション型(OI型)の運用改善

この中で経営者が注目すべきなのは、②「総額型」の控除率です。

現行の「総額型」の控除率は、売上高に対する試験研究費率に応じて「8%~10%(中小企業は12%)」が適用されています。これを、平成28年度までの時限措置である「増加型」を廃止した上で、試験研究費の増減割合※1に応じて「総額型」の控除率が「6%~14%(中小企業は12%~17%)」になるよう、支援にメリハリがつく仕組みに見直されます。これにより、研究開発投資を増加させるインセンティブになることが期待されています。

- ※1:試験研究費の増減割合=(試験研究費-比較試験研究費)÷比較試験研究費

比較試験研究費=前3年度の試験研究費の平均

<図表1>研究開発税制の改正後のイメージ

- 〔出典〕経済産業省「平成29年度経済産業関係 税制改正について」

http://www.meti.go.jp/main/zeisei/zeisei_fy2017/161215a/pdf/161215a002.pdf P.8一部抜粋

2.賃上げ促進のための所得拡大促進税制の見直し

所得拡大促進税制についても、企業にさらなる賃上げへのインセンティブを与える機能を強化する観点から、高い賃上げを行う企業への支援を強化するため、図表2の改正内容のとおり見直しが行われます。

<図表2>所得拡大促進税制の改正内容

| 現行 | 改正内容 | |||

|---|---|---|---|---|

| 税額控除 | A:基準事業年度(平成24年度)からの賃上げ増加額×10% | 大企業 | ① 平均給与が前年度より2%以上の増加 A+前年度からの賃上げ増加額×2% |

|

| ② 平均給与が前年度より2%未満の増加 対象外 |

||||

| 中小企業 | ① 平均給与が前年度より2%以上の増加 A+前年度からの賃上げ増加額×12% |

|||

| ② 平均給与が前年度より2%未満の増加 A(現状維持) |

||||

| 控除上限 | 大企業:当期の法人税額×10% 中小企業:当期の法人税額×20% |

|||

平均給与が前年度より2%以上増加している場合、大企業には前年度からの賃上げ増加額の2%、中小企業には賃上げに伴う社会保険料の負担増への配慮から、それを上回る控除率になるように12%の税額控除の上乗せがあります。ただし、前年度の給与支給額が基準事業年度(平成24年度)を下回る場合、「前年度からの賃上げ増加額」は、「基準事業年度(平成24年度)からの賃上げ増加額」を限度とします。

なお、大企業においては、平均給与が前年度より2%未満の増加の場合には、適用できなくなる点にご注意ください。

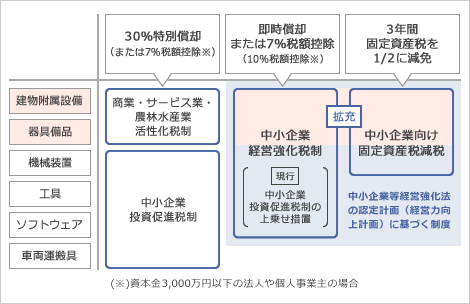

3.中小企業向け設備投資減税の拡充

①全体像

あらゆる政策を総動員してアベノミクスを一層加速する中で、中小企業の「攻めの投資」を後押しするとともに、日本のGDPの約7割を占めるサービス業の生産性の向上を図るため、サービス業も含めた中小企業が行う生産性の向上につながる設備投資への支援が拡充されます。

これにより対象設備は、製造業が中心だった「機械装置」などだけでなく、「器具備品」や「建物附属設備」についても追加され幅広くなります。

改正内容の概要は次のとおりであり、その全体像は図表3のようになります。

<改正内容>

- ①「中小企業投資促進税制の上乗せ措置」を改組し、中小企業等経営強化法に基づく「中小企業経営強化税制」が創設され、建物附属設備と器具備品も対象設備に追加 (平成29年4月1日~平成31年3月31日)

- ②「中小企業投資促進税制」から器具備品を対象外とし2年延長

(平成31年3月31日まで) - ③「商業・サービス業・農林水産業活性化税制」を2年延長

(平成31年3月31日まで) - ④「中小企業向け固定資産税減税」の対象に建物附属設備と器具備品を、地域と業種を限定して追加

<図表3>中小企業向け投資促進税制の全体像

②中小企業経営強化税制の創設について

(1)概要

青色申告書を提出する中小企業者等で、中小企業等経営強化法に基づく経営力向上計画の認定を受けたものが、平成29年4月1日から平成31年3月31日までの間に、一定の設備を取得などして、国内にある指定事業の用に供した場合には、その設備について、即時償却または7%の税額控除(資本金3,000万円以下の法人もしくは個人事業主は10%の税額控除)のいずれかを選択して適用できます。

税額控除については、中小企業投資促進税制、商業・サービス業・農林水産業活性化税制と合わせ、法人税額の20%が上限となります。また、控除限度超過額は1年間の繰越しが可能です。

(2)対象設備の範囲

一定の設備とは、「生産等設備(指定事業の用に直接供される減価償却資産で構成されているもの)」を構成する機械装置、工具、器具備品、建物附属設備およびソフトウェアで、「特定経営力向上設備等(生産性向上設備と収益力強化設備で経営力向上計画の認定を受けたもの)」に該当するもののうち、一定規模以上のものをいいます。

具体的には、次の図表4、5で示した設備が対象となります。

<図表4>生産性向上設備(A類型)の要件

| 対象設備 | 取得価額 | 販売開始時期 | 生産性要件 | |

|---|---|---|---|---|

| 機械装置 | 単品160万円以上 | 10年以内 | 旧モデル比 年平均1%以上向上 (※旧モデルがない場合は不要) |

|

| 測定工具・検査工具 | 単品 30万円以上 | 5年以内 | ||

| 器具備品 (試験・測定機器、冷凍陳列棚など) |

単品 30万円以上 | 6年以内 | ||

| 建物附属設備 (ボイラー、LED照明、空調など) |

単品 60万円以上 | 14年以内 | ||

| ソフトウェア (情報を収集・分析・指示する機能) |

単品 70万円以上 | 5年以内 | 不要 | |

<図表5>収益力強化設備(B類型)の要件

| 対象設備 | 取得価額 | 要件 | |

|---|---|---|---|

| 機械装置 | 単品160万円以上 | 経済産業大臣の確認を受けた年平均の投資利益率5%以上の投資計画に記載された設備 | |

| 工具 | 単品 30万円以上 | ||

| 器具備品 | 単品 30万円以上 | ||

| 建物附属設備 | 単品 60万円以上 | ||

| ソフトウェア | 単品 70万円以上 | ||

(3)手続きの留意点

生産性向上設備(A類型)も収益力強化設備(B類型)も、現行の生産性向上設備投資促進税制や中小企業投資促進税制の上乗せ措置における要件と共通していると考えられますが、中小企業経営強化税制では、「経営力向上計画の認定」を受けて、その計画書に記載された設備に限られる点に注意が必要です。

また、生産等設備を構成するものであることが要件ですので、例えば事務用の器具備品、本店・寄宿舎などに係る建物附属設備は対象外となります。その他、国内への投資であることが要件であり、さらに中古資産や貸付資産は対象外となります。

(4)指定事業の範囲

指定事業は、次に示す中小企業投資促進税制と商業・サービス業・農林水産業活性化税制の対象事業に該当するすべての事業となります。ただし、風営法の適用を受ける事業等は除かれます。

<中小企業投資促進税制の「指定事業」の範囲>

製造業、建設業、農業、林業、漁業、水産養殖業、鉱業、卸売業、道路貨物運送業、倉庫業、港湾運送業、ガス業、小売業、料理店業・その他の飲食店業(料亭、バー、ナイトクラブ、その他これらに類する事業は除く。)、一般旅客自動車運送業、海洋運輸業及び沿海運輸業、内航船舶貸渡業、旅行業、通信業、損害保険代理業、サービス業(映画業、通信業以外の情報通信業、駐車場業、宿泊業、医療・福祉業、教育・学習支援業、自動車整備業、機械・家具等修理業、その他の事業サービス業、廃棄物処理業)

<商業・サービス業・農林水産業活性化税制の「指定事業」の範囲>

卸売業、小売業、情報通信業、一般旅客自動車運送業、道路貨物運送業、倉庫業、港湾運送業、こん包業、損害保険代理業、不動産業、物品賃貸業、専門サービス業、広告業、技術サービス業、宿泊業、飲食店業、洗濯・理容・美容・浴場業、その他の生活関連サービス業、社会保険・社会福祉・介護事業、サービス業(教育・学習支援業、映画業、協同組合、他に分類されないサービス業(廃棄物処理業、自動車整備業、機械等修理業、職業・労働者派遣業、その他の事業サービス業))、農業、林業、漁業、水産養殖業

上記のように、指定事業には多くの事業が含まれますが、この中には生産性向上設備投資促進税制では利用できた「電気業」は含まれていないため、「売電目的の太陽光発電設備」は対象外になると考えられます。

4.非上場株式(取引相場のない株式)の評価方式に関する見直し

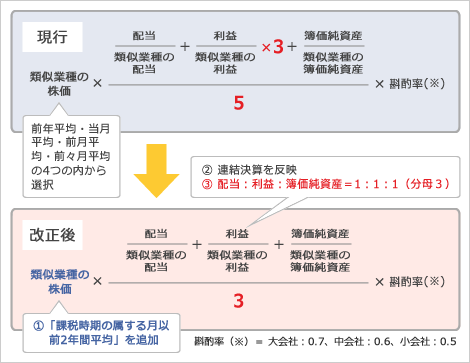

非上場株式の評価方法は、「類似業種比準価額」と「純資産価額」の2種類をもとに計算されます。平成29年1月1日以後の相続・贈与等から、次の①~④の改正が行われます。その結果、類似業種比準価額の株価算出方法は、図表6のとおり見直されます。

<改正内容>

- ① 類似業種の上場会社の株価について、「課税時期の属する月以前2年間平均」を追加

- ② 類似業種の上場会社の配当金額、利益金額、簿価純資産価額について、上場会社の連結決算を反映

- ③ 配当金額、利益金額、簿価純資産価額の比重を「1:3:1」から「1:1:1」に

- ④ 評価会社の規模区分における「大会社」および「中会社」の適用範囲を総じて拡大

<図表6>類似業種比準価額方式の株価算出方法

①によって、上場企業の株価の急激な変動を平準化し、②で上場企業の子会社を含めたグローバル連結経営を反映し、より実態に即した評価に見直しが行われます。さらに注目すべきは③です。

平成12年から企業の「利益」を重視した株価とするために、「配当:利益:簿価純資産」の比重を「1:3:1」としていたのですが、平成29年からは再び「1:1:1」になります。その結果、利益の出ている企業にとっては株価が従来よりも低くなる可能性がありますが、簿価純資産の大きい企業にとっては株価上昇の可能性があります。逆に、特別償却等により多額の損失を計上しても株価への影響は小さくなります。

適用時期は、平成29年1月1日以後の相続や贈与となっているので、当期の決算が終了次第、株価評価を行うことで、改正の影響を確認することが重要となります。

今回は、平成29年度税制改正の中から、企業にとって注目すべき改正項目を抜粋して解説しました。研究開発投資(研究開発税制)、人材投資(所得拡大促進税制)、設備投資(中小企業向け設備投資減税)について、それぞれ税制上の措置が設けられていますので、投資を行う際には、これらの制度にご注目ください。

【税理士法人名南経営】

名南コンサルティングネットワークの一社として、幅広い顧客層にさまざまな経営コンサルティングなどを実践している。