第68回令和3年度 新たな投資促進税制について

※この文章は、税理士法人名南経営によるものです。

※この文章は、令和3年5月10日現在の情報に基づいて作成しています。具体的な対応については、貴社の顧問税理士などの専門家とご相談ください。

令和3年度の税制改正では、二つの新たな投資促進税制が創設されました。

一つは、ウィズコロナ・ポストコロナを見据えてデジタル技術を活用した企業変革を早急に進めていく必要性から「DX(デジタルトランスフォーメーション)投資促進税制」です。

もう一つは、2050年までに温室効果ガスの排出を全体としてゼロにする「カーボンニュートラルに向けた投資促進税制」です。2015年のパリ協定で国際的に合意された温室効果ガス削減への取り組みは、今や企業経営において重要な観点となっています。

いずれも、産業競争力強化法の改正法の施行日からの適用となっており、同法の事業適応計画の認定を受けることが要件となっています。対象者は青色申告書を提出する法人または個人ですが、今回のコラムでは、この二つの税制の法人への適用について解説します。

1.DX投資促進税制

(1)制度の概要

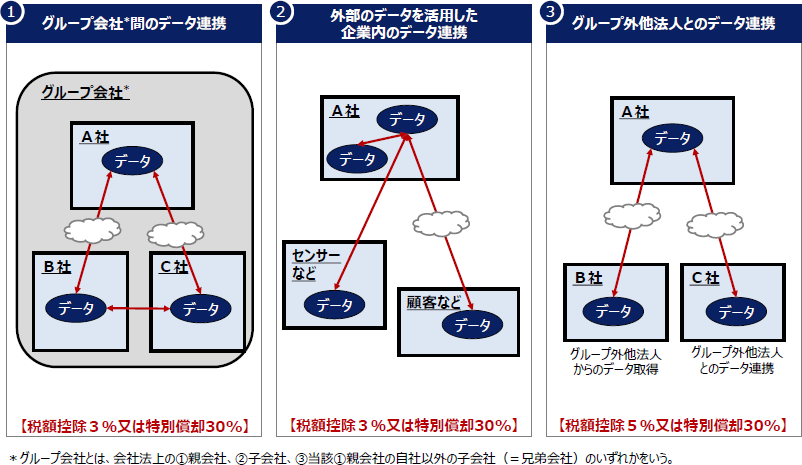

本制度は、青色申告書を提出する法人で産業競争力強化法の改正法の事業適応計画について認定を受けた事業者がクラウド技術を利用するソフトウェアの新設などをした場合に、特別償却または税額控除ができる制度です。クラウド技術を利用し、自社内部のデータのみならず外部のデータを活用するための設備投資についても適用できます。

本制度の概要については図表1の通りです。

<図表1> 制度の概要

| 対象法人 | 青色申告書を提出する法人 | |

|---|---|---|

| 要件 |

|

|

| 対象期間 | 産業競争力強化法の改正法の施行日から令和5年3月31日まで | |

| 対象設備※1 | ソフトウェア、繰延資産※2、機械装置※3、器具備品※3 | |

| 特別償却 または 税額控除 |

特別償却 | 取得価額※4×30% |

| 税額控除※5 (図表2参照) |

取得価額※4×3% | |

| 【グループ外の他社とのデータ連携に係るものである場合】 取得価額※4×5% |

||

- ※1:開発研究用資産を除く

- ※2:クラウド技術を活用したシステムへの移行に係る初期費用をいう

- ※3:ソフトウェアまたは繰延資産と連携して使用するものに限る

- ※4:設備投資総額の300億円を上限とする

- ※5:カーボンニュートラルに向けた投資促進税制の税額控除額と合わせて法人税額の20%を上限とする

<図表2> 税額控除について

- (出典)経済産業省「令和3年度(2021年度)経済産業関係税制改正について」P8

https://www.meti.go.jp/main/yosan/yosan_fy2021/pdf/zeisei.pdf

(2)事業適応計画の要件

本コラム執筆時点では、産業競争力強化法の改正法が成立しておらず、詳細は今後の情報が待たれるところではありますが、経済産業省などからこれまでに公表されている情報によれば、図表3のような要件が求められることとされています。

<図表3> 事業適応計画の要件

| デジタル要件 (D要件) |

(データ連携・共有、レガシーシステム※6回避、サイバーセキュリティなどの確保)

|

|---|---|

| 企業変革要件 (X要件) |

(ビジネスモデルの変革、アウトプット、全社戦略)

|

- ※6:老朽化、肥大化・複雑化、ブラックボックス化したシステムのこと

経済産業省「DXレポート ~ITシステム「2025年の崖」の克服とDXの本格的な展開~(サマリー)」P5

https://www.meti.go.jp/shingikai/mono_info_service/digital_transformation/pdf/20180907_01.pdf

- (参考資料)経済産業省「令和3年度経済産業関係税制改正について」P6

https://www.meti.go.jp/main/yosan/yosan_fy2021/pdf/zeisei.pdf

財務省「令和3年度税制改正」P5

https://www.mof.go.jp/tax_policy/publication/brochure/zeisei21_pdf/zeisei21_all.pdf

2.カーボンニュートラルに向けた投資促進税制

(1)制度の概要

本制度は、青色申告書を提出する法人で産業競争力強化法の改正法のエネルギー利用環境負荷低減事業に関する事業適応計画について認定を受けた事業者が、その計画に記載された「需要開拓商品生産設備」または「生産工程効率化等設備」の取得などをして国内にある事業の用に供した場合に、特別償却または税額控除ができる制度です。「需要開拓商品生産設備」とは、脱炭素化を加速する製品を生産する設備をいい、「生産工程効率化等設備」とは、生産プロセスを大幅に省エネ化・脱炭素化するための最新の設備をいいます。2050年カーボンニュートラルに向け、脱炭素化効果の高い投資を促進するための税制となっています。

本制度の概要は図表4の通りで、「需要開拓商品生産設備」と「生産工程効率化等設備」ごとに税制措置が定められています。

<図表4> 制度の概要

| 対象法人 | 青色申告書を提出する法人 | |||

|---|---|---|---|---|

| 要件 |

|

|||

| 対象期間 | 産業競争力強化法の改正法の施行日から令和6年3月31日 | |||

| 対象設備 | 需要開拓商品生産設備 | 生産工程効率化等設備 | ||

| 機械装置 | 機械装置※7、器具備品※7、建物附属設備※7、構築物※7 | |||

| 特別償却 または 税額控除 |

特別償却 | 取得価額※8×50% | 特別償却 | 取得価額※8×50% |

| 税額控除※9 | 取得価額※8×10% | 税額控除※8 | 【炭素生産性の目標 :3年以内に7%以上向上】 取得価額※8×5% |

|

| 【炭素生産性の目標 :3年以内に10%以上向上】 取得価額※8×10% |

||||

- ※7:導入される設備が事業所の炭素生産性を1%向上させることを満たす必要あり

- ※8:設備投資総額の500億円を上限とする

- ※9:DX投資促進税制の税額控除額と合わせて法人税額の20%を上限とする

(2)事業適応計画の要件

DX投資促進税制と同様、詳細は今後の情報が待たれるところではありますが、財務省の税制改正パンフレットによれば、図表5のような要件が求められることとされています。

<図表5> 事業適応計画の要件

| 対象設備 | 需要開拓商品生産設備 | 生産工程効率化等設備 |

|---|---|---|

| 要件 |

|

事業所などの単位で炭素排出量1単位当たりの付加価値額(炭素生産性)の目標が、「3年以内に7%または10%以上向上」を満たす計画であること |

- (参考資料)財務省「令和3年度税制改正」P5

https://www.mof.go.jp/tax_policy/publication/brochure/zeisei21_pdf/zeisei21_all.pdf

3.事業適応計画について

いずれの税制についても、基となっている産業競争力強化法の改正法案では、経済産業大臣および財務大臣が事業適応の実施に関する指針を定めることとされています。

また、事業者が作成することとなる事業適応計画には、次の①~③を記載することとされています。

- ①事業適応の目標

- ②事業適応の内容および実施時期

- ③事業適応に係る経営の方針の決議または決定の過程

その認定には、次の①~③が必要とされており、これらのいずれかに適合しなくなった場合には、計画の変更が指示されたり、取り消されたりすることとなっている点には注意が必要です。

- ①実施指針に照らし適切なものであること

- ②事業適応が円滑かつ確実に実施されると見込まれるものであること

- ③事業適応による生産性の向上または需要の開拓が、その事業分野における市場構造に照らして、持続的なものと見込まれること

なお、認定された事業適応計画は主務大臣により公表されることとなっています。

以上、令和3年度税制改正により創設された二つの投資促進税制を紹介しました。二つとも大企業を主対象とした制度であると考えられますが、中小企業においても活用ができるものです。また、昨今のSDGsの流れとも深い関係のある税制となっていることから、企業経営者のみなさまには、是非ともご活用していただきたいところです。

【税理士法人名南経営】

名南コンサルティングネットワークの一社として、幅広い顧客層にさまざまな経営コンサルティングなどを実践している。