第70回デジタル化による納税環境整備について

※この文章は、税理士法人名南経営によるものです。

※この文章は、令和3年6月30日現在の情報に基づいて作成しています。具体的な対応については、貴社の顧問税理士などの専門家とご相談ください。

令和3年度の税制改正では、納税に関する手続きなどの環境整備として、二つの改正がなされました。

一つは、行政手続のデジタル化の推進による押印義務の見直しを踏まえ、税務署長などに提出する税務関係書類において、実印および印鑑証明書を求めている手続きなどを除き、押印を不要とする押印義務の見直しです。

もう一つは、経済社会のデジタル化を踏まえ、経理の電子化による生産性の向上、テレワークの推進、クラウド会計ソフトなどの活用による記帳水準の向上に資するため、帳簿書類を電子的に保存する際の手続きを抜本的に簡素化する電子帳簿等保存制度の見直しです。

本コラムでは、これらの改正概要について解説します。

1.税務関係書類における押印義務の見直し

これまで、確定申告書などの各申告書、青色申告承認申請書などの各申請書・届出書など、税務関係書類においては会社や個人の押印が必要でしたが、一部の書類を除きほとんどの書類において押印が不要となりました。すでに企業や個人の申告・申請についてe-Tax(国税電子申告・納税システム)やeLTAX(地方税ポータルシステム)による電子申告・電子申請が実施されていますが、書面による提出の場合にも押印が不要となることで利便性が向上することになります。申告内容の最終確認を顧問税理士と行う場面などにおいて、承認の意思表示として押印を慣例としていた企業や個人事業者は多いと思いますが、今後どのように承認の意思を示すのか、新たなルールを考案し、社内手続きにおける押印の是非も検討するよい機会かと思います。

そのほか「給与所得者の扶養控除等申告書」などの従業員から提出を受ける年末調整関係書類についても従業員の押印が不要となっています。引き続き押印が必要な書類は図表1の通り実印や印鑑証明書が必要となる相続税や贈与税の申告の際に添付する一部の書類です。これ以外の国税関係書類・地方税関係書類で令和3年4月1日以後に提出する書類については押印が不要です。

<図表1> 引き続き押印が必要な書類

|

- ※1:国税庁HP「押印(実印)及び印鑑証明書の添付を要する「担保提供関係書類」及び「物納手続関係書類」」

https://www.nta.go.jp/information/other/data/r02/oin/pdf/02.pdf - ※2:国税庁HP「押印(実印)及び印鑑証明書の添付を要する「財産の分割の協議に関する書類」

【相続税・贈与税の特例関係】

https://www.nta.go.jp/information/other/data/r02/oin/pdf/03.pdf

2.電子帳簿等保存制度の見直し

電子帳簿保存法※3の改正が行われ(令和4年1月1日施行)、電子帳簿等保存制度について抜本的な見直しがなされました。

法人税法や所得税法では、青色申告の要件として、複式簿記の原則に従い記録した「帳簿」と、取引の契約書や請求書、領収書などの「書類」を保存することが義務付けられています。電子帳簿等保存制度とは、この「帳簿」や「書類」を紙ではなく、電磁的記録(電子データ)によって保存することを認めた制度です。電子データとは、具体的には、情報がハードディスク、コンパクトディスク、DVD、磁気テープなどに記録・保存された状態にあるものをいいます。

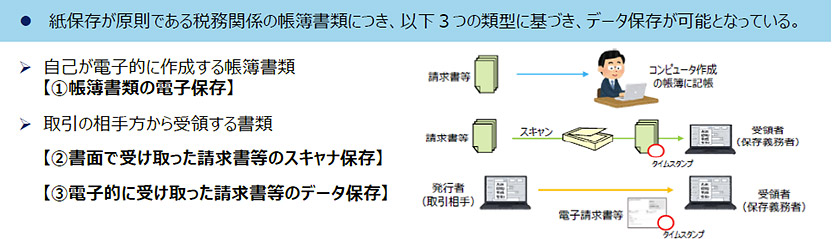

電子データにより保存することが可能な帳簿書類は次の三つの制度によって分類されます。①②③は図表2に示されている類型に対応しています。

(1)国税関係帳簿書類の電子保存制度(①帳簿書類の電子保存)

(2)スキャナ保存制度(②書面で受け取った請求書等のスキャナ保存)

(3)電子取引の取引情報の電子保存制度(③電子的に受け取った請求書等のデータ保存)

- ※3:「電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律」

<図表2> 電子データにより保存可能な帳簿書類

- (出典)経済産業省「令和3年度(2021年度)経済産業関係税制改正について」P45

https://www.meti.go.jp/main/zeisei/zeisei_fy2021/zeisei_k/pdf/zeiseikaisei.pdf

(1)国税関係帳簿書類の電子保存制度

国税関係帳簿書類とは具体的には図表3の帳簿や書類を指し、これらを自らが最初の記録段階から一貫して電子計算機を使用して作成する場合に、書面ではなく、電子データで保存することを認める制度です。

改正前と比べると、所轄税務署長による事前承認制度が廃止され、検索機能や訂正削除履歴の確保についての要件などが緩和されています。また、満たす要件によって電子帳簿を、「優良な電子帳簿」と「その他の電子帳簿」に区分し、優良な電子帳簿については税制上の優遇措置も設けられています。

国税関係帳簿書類の電子保存について、改正前後における要件の比較と優遇措置は図表4の通りです。事前承認制度の廃止や各要件の緩和などは、令和4年1月1日以後に備え付けを開始する国税関係帳簿または保存を行う国税関係書類について適用されます。また、優遇措置は令和4年1月1日以後に法定申告期限が到来する国税について適用されます。

多くの企業や個人事業者の方は市販の会計ソフトを利用していると思いますが、ご利用の会計ソフトがシステムに求められている要件に適合しているか、改めて確認することをお勧めします。

<図表3> 国税関係帳簿書類

| 国税関係帳簿 | 国税に関する法律の規定により備え付けおよび保存をしなければならないこととされている帳簿 | 仕訳帳、総勘定元帳、現金出納帳 など |

|---|---|---|

| 国税関係書類 | 国税に関する法律の規定により保存をしなければならないこととされている書類 | 貸借対照表、損益計算書、在庫表 など |

| 契約書、請求書、領収書 など |

<図表4> 国税関係帳簿書類の電子保存の要件の概要と優遇措置

| 内容 | 改正前 | 改正後 | |

|---|---|---|---|

| 優良な電子帳簿 | その他の電子帳簿 電子書類 |

||

| 事前手続 | 事前に税務署長などの承認が必要 | 事前に税務署長などへ 届出書を提出 |

- |

| 訂正・削除履歴 | 訂正・削除した場合に内容を確認できること(電子帳簿のみ) | 同左 | |

| 追加入力履歴 | 通常の業務処理期間を経過した後の入力履歴を確認できること(電子帳簿のみ) | 同左 | |

| 帳簿間での 相互関連性 |

電子データと帳簿との相互関連性を確認できること(電子帳簿のみ) | 同左 | |

| システム開発 関係書類 |

電子計算機処理システムの概要書などを備え付けること | 同左 | 同左 |

| 見読可能装置 | 電子計算機やディスプレイなどの操作説明書などを備え付け、画面などに整然明瞭な状態で、速やかに出力できること | 同左 | 同左 |

| 検索機能の確保 | 取引年月日、勘定科目、取引金額その他帳簿の種類に応じた項目により検索できること | 項目は取引年月日、取引金額および取引先の3点に限定して検索できること | 税務職員の質問検査権に基づくデータのダウンロードに応じることができるようにしていること |

| 日付、金額について、その範囲を指定して検索できること | 同左(税務職員の質問検査権に基づくデータのダウンロードに応じることができるようにしている場合には不要) | ||

| 2以上の任意の項目を組み合わせた条件で検索できること(電子帳簿のみ) | |||

| 優遇措置 | - |

|

- |

(2)スキャナ保存制度

スキャナ保存制度は、取引先との契約書、取引先から受け取った請求書、領収書などや自ら作成したこれらの写しなどの国税関係書類を、一定の要件のもとスキャン文書で保存する制度です。ただし、貸借対照表や損益計算書などの決算関係書類は制度の対象外となっています。

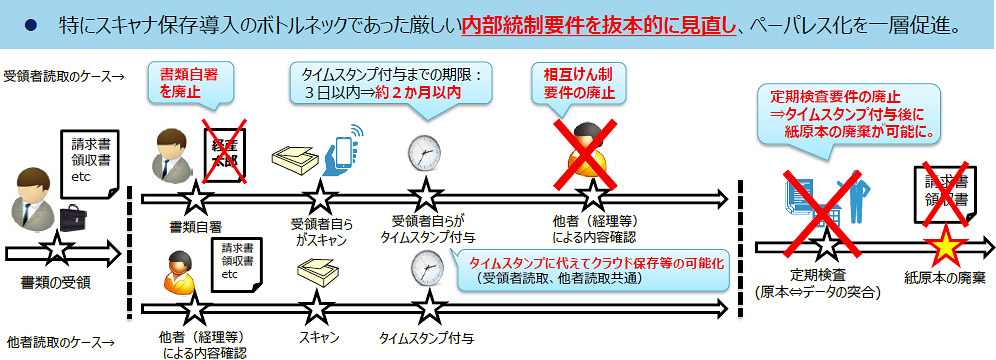

スキャナ保存制度の改正内容のイメージは図表5、改正前後の要件は図表6の通りです。

改正前は請求書や領収書の受領者が読み取る場合は受領者の署名が必要であること、タイムスタンプ付与までの期限が短いこと、他者による内容確認が必要であることなど、制度導入のハードルが高いものとなっていましたが、改正によりこれらの要件が緩和されています。また、制度適用のための税務署長の事前承認制度も廃止されています。令和4年1月1日以後に保存を行う国税関係書類について適用されます。

各要件が緩和されていますが、仮装または隠ぺいがあった場合の重加算税については、本税の10%を加重する適正担保措置が設けられました。これについては令和4年1月1日以後に申告期限が到来する国税について適用されます。

<図表5> スキャナ保存制度のイメージ

- (出典)経済産業省「令和3年度(2021年度)経済産業関係税制改正について」P45

https://www.meti.go.jp/main/zeisei/zeisei_fy2021/zeisei_k/pdf/zeiseikaisei.pdf

<図表6> 国税関係書類のスキャナ保存制度の要件の概要

| 内容 | 改正前 | 改正後 |

|---|---|---|

| 事前手続 | 事前に税務署長などの承認が必要 | 廃止 |

| 受領書類 への自署 |

受領者が読み取る場合は自署が必要 | 廃止 |

| タイムスタンプ の付与 |

|

|

| 適正事務処理 要件 |

相互けん制、定期的な検査および不備があった場合の再発防止策について規定を整備し、それに基づき事務処理を行うこと | 廃止 |

| 検索機能の 確保 |

取引年月日、勘定科目、取引金額その他帳簿の種類に応じた項目により検索できること | 項目は取引年月日、取引金額および取引先の3点に限定して検索できること |

| 日付、金額について、その範囲を指定して検索できること | 同左(税務職員の質問検査権に基づくデータのダウンロードに応じることができるようにしている場合には不要) | |

| 2以上の任意の項目を組み合わせた条件で検索できること | ||

| 読み取りに 関する要件 |

解像度200dpi以上、カラー画像(赤・緑・青それぞれ256階調以上)による読み取りおよび書類の大きさに関する情報の保存などが必要 | 同左 |

| 見読可能装置 | 電子計算機やディスプレイなどの操作説明書などを備え付け、画面などに整然明瞭な状態で、速やかに出力できること | 同左 |

| その他の要件 |

|

同左 |

| 適正担保措置 | - | スキャナ保存が行われた国税関係書類に関し、仮装または隠ぺいされた事実があった場合には、重加算税について、通常の重加算税に加えて申告漏れに係る本税の10%相当額を加算 |

(3)電子取引の取引情報の電子保存制度

電子取引とは注文書、契約書、送り状、領収書、見積書、そのほかこれらに準ずる書類に通常記載される事項を電子データのやり取りにより行う取引を言います。たとえば、出張のための交通手段や宿泊施設の予約をインターネットで行い、領収書を電子データで受領する場合や、契約書や請求書のデータをPDFファイルなどで受領する場合が該当します。制度の利用にあたっては、事前手続は不要で、規模を問わず多くの企業や個人事業者が利用しています。

改正後は、電子取引のデータ保存について、タイムスタンプの付与期限がスキャナ保存制度と同じく延長され、検索機能についても要件が緩和されています。

最も大きな改正内容は、改正前は電子取引の取引情報を出力した紙を保存することで電子データの保存の代替とすることができていましたが、改正後この措置は廃止されました※4。そのため、本制度を利用する企業や個人事業者においては、電子取引のデータ保存に対応する必要があります。令和4年1月1日以後に行う電子取引の取引情報について適用され、タイムスタンプの付与については、電子取引の数が多いほど事務負担などが増加するため、必要な措置について、どの方法を選択するのかを含め、早期に自社の対応の検討を行う必要があります。

電子取引のデータ保存の要件は図表7のとおりです。

- ※4:所得税および法人税における改正で、消費税においては引き続き出力書面による保存が可能です。

<図表7> 電子取引のデータ保存の要件 の概要

| 内容 | 改正前 | 改正後 | |

|---|---|---|---|

| 保存期間中の措置 | 次のいずれかの措置を行うこと | 次のいずれかの措置を行うこと | |

①タイムスタンプが付与された後、取引情報の授受を行うこと |

①同左 |

||

②取引情報の授受後遅滞なくタイムスタンプを付与するとともに、保存を行う者または監督者に関する情報を確認できるようにすること |

②取引情報の授受後約2カ月以内にタイムスタンプを付与すること |

||

③取引情報の訂正もしくは削除を行った場合に、これらの事実および内容を確認することができるシステムまたは取引情報の訂正もしくは削除を行うことができないシステムを利用すること |

③同左 |

||

④取引情報について正当な利用がない訂正および削除の防止に関する事務処理の規程を定め、その規程に沿った運用を行い、電子取引の電子データの保存に併せてその規程の備え付けを行うこと |

④同左 |

||

| 検索機能の 確保 |

取引年月日、勘定科目、取引金額その他帳簿の種類に応じた項目により検索できること | 項目は取引年月日、取引金額および取引先の3点に限定して検索できること | 基準期間※5の売上高が1000万円以下の事業者について税務職員の質問検査権に基づくデータのダウンロードに応じることができるようにしている場合には不要 |

| 日付、金額について、その範囲を指定して検索できること | 同左(税務職員の質問検査権に基づくデータのダウンロードに応じることができるようにしている場合には不要) | ||

| 2以上の任意の項目を組み合わせた条件で検索できること | |||

| 適正担保 措置 |

- | 電子取引の電子データに関し、仮装または隠ぺいされた事実があった場合には、重加算税について、通常の重加算税に加えて申告漏れに係る本税の10%相当額を加算 | |

- ※5:個人事業者については電子取引が行われた日の属する年の前々年の1月1日から12月31日までの期間、法人については電子取引が行われた日の属する事業年度の前々事業年度

以上、令和3年度税制改正による納税環境整備について概要を紹介しました。電子帳簿等保存制度における事前承認制度の廃止や電子帳簿の保存要件が大幅に緩和されたことで、多くの企業や個人事業者にとって利用しやすいものになるでしょう。特に電子取引については紙での保存の代替措置の廃止という実務上大きな改正がなされたため、今後の業務に大きな変革をもたらすものです。一方、不正などを行うと新たにペナルティを課せられますので、信頼できる専門家の指導に従いながら、適正な方法で電子帳簿等保存制度の導入を進めていく必要があると言えるでしょう。

【税理士法人名南経営】

名南コンサルティングネットワークの一社として、幅広い顧客層にさまざまな経営コンサルティングなどを実践している。