第99回令和6年度 税制改正の大綱について

-経営者が注目すべきポイント-

※この文章は、税理士法人 名南経営によるものです。

※この文章は、令和6年1月29日現在の情報に基づいて作成しています。具体的な対応については、貴社の顧問税理士などの専門家とご相談ください。また、本内容は、令和6年度税制改正の大綱に基づき作成していますが、改正法は国会の審議を経て決定するものであり、大綱とは内容が変わる可能性がありますのでご留意ください。

令和6年12月14日に与党から令和6年度税制改正大綱が公表され、同月22日に令和6年度税制改正の大綱が閣議決定されました。

今回の税制改正では、いわゆる「安いニッポン」をもたらしたデフレ構造からの脱却を図り、物価上昇を上回る賃金上昇の実現を最優先の課題としています。そのため、個人所得課税においては所得税・住民税の定額減税、法人課税においては賃上げ促進税制の強化が実施されます。

そのほか、戦略分野の国内投資を支援するための戦略分野国内生産促進税制や、研究開発の成果として生まれた知的財産から生じる所得に対して優遇するイノベーションボックス税制が創設されます。

また、子育て世帯に対する政策税制として、子育て世帯等に対する住宅ローン控除の拡充、子育て世帯等に対する住宅リフォーム税制の拡充が行われます。さらに令和7年度税制改正において子育て世帯に対する生命保険料控除の拡充を行うことが検討されています。

本コラムでは、これらの令和6年度の税制改正の中で中小企業に関わる改正事項を中心に、経営者が注目すべき税制改正の内容について解説します。

1.賃上げ促進税制の見直し

賃上げ促進税制は、大企業向けについては、継続雇用者(当期および前期の全期間の各月において給与等の支給がある雇用者のうち一定の者)の給与等支給額が増加していることを要件とし、中小企業向けについては、給与等の総額が増加していることを要件とする税制で、給与等の支給額の一定割合を税額控除する制度です。

今回の改正により、大企業については、継続雇用者に対する給与等支給額の増加割合に応じて税額控除率が見直されます。また、大企業の中でも従業員の数が2,000人以下であるものについては中堅企業として新たに位置づけ、大企業よりも税額控除率が優遇される措置が講じられます。中小企業については、控除限度額を超える金額について5年間の繰越控除が可能とされます。

また、教育訓練費に係る税額控除率の上乗せ措置について、要件となる教育訓練費の増加割合を見直した上で、教育訓練費の下限が設けられます。

さらに、子育てサポート企業や女性活躍推進企業に対する措置として、厚生労働省が実施する「くるみん認定」「プラチナくるみん認定」※1「えるぼし認定」「プラチナえるぼし認定」※2を受けている企業などに対する上乗せ措置が新設されます。認定を受けるための要件について、一度自社の状況を確認しておくと良いでしょう。

本税制は、法人(法人税)だけではなく個人事業主(所得税)にも適用されますが、ここでは「大企業向け」「中堅企業向け」「中小企業向け」の法人(法人税)について解説します。

(1)大企業向け賃上げ促進税制の見直し

大企業向け賃上げ税制については、図表1のように見直されます。

<図表1> 大企業向け賃上げ促進税制の見直し

| 現行制度 | 改正案 | |

|---|---|---|

| 適用対象 | 青色申告書を提出する全法人 | 青色申告書を提出する全法人 |

| 適用期限 | 令和6年3月31日までの間に開始する各事業年度 | 3年延長し令和9年3月31日までの間に開始する各事業年度 |

| 適用要件 | 継続雇用者給与等支給額が前年度から3%以上増加 | 継続雇用者給与等支給額が前年度から3%以上増加 |

| 「資本金10億円以上、かつ、従業員数1,000人以上」の法人は、マルチステークホルダー方針※3の公表と届出が必要 | 「資本金10億円以上、かつ、従業員数1,000人以上」または「従業員数2,000人超」のいずれかに当てはまる法人は、マルチステークホルダー方針※3の公表と届出が必要、またこの方針の取引先に消費税の免税事業者が含まれることを明確化 | |

| 税額控除 | 給与等支給額の前年度からの増加額の15%の税額控除 | 給与等支給額の前年度からの増加額の10%の税額控除 |

| 上乗せ 措置① |

継続雇用者給与等支給額が前年度から4%以上増加した場合は税額控除率を10%上乗せ(合計25%) | 継続雇用者給与等支給額が前年度から4%以上増加した場合は税額控除率を5%上乗せ(合計15%) |

| 継続雇用者給与等支給額が前年度から5%以上増加した場合は税額控除率を10%上乗せ(合計20%) | ||

| 継続雇用者給与等支給額が前年度から7%以上増加した場合は税額控除率を15%上乗せ(合計25%) | ||

| 上乗せ 措置② |

教育訓練費が前年度の教育訓練費に対して20%以上増加した場合は税額控除率を5%上乗せ(合計最大30%) | 教育訓練費が前年度の教育訓練費に対して10%以上増加し、かつ、教育訓練費の額が雇用者給与等支給額の0.05%以上である場合は税額控除率を5%上乗せ(合計最大30%) |

| 上乗せ 措置③ |

- | 「プラチナくるみん認定」または「プラチナえるぼし認定」を受けている場合は、税額控除率を5%上乗せ(合計最大35%) |

| 控除 限度額 |

法人税額の20%を上限 | 法人税額の20%を上限 |

(2)中堅企業向け賃上げ税制の創設

これまでの大企業のうち、従業員数が2,000人以下の法人(その法人およびその法人による支配関係のある法人の従業員数の合計が1万人を超えるものを除く)を新たに中堅企業として、大企業よりも要件や控除税率について優遇する措置が取られます。中堅企業向けの賃上げ税制の内容については、図表2のとおりで、大企業向けとの選択適用が可能です。これまで大企業として分類されていた企業の一部であるため、現行制度については、大企業向けのものを記載しています。

<図表2> 中堅企業向け賃上げ促進税制

| 現行制度(大企業向け) | 改正案(中堅企業向け) | |

|---|---|---|

| 適用対象 | 青色申告書を提出する全法人 | 青色申告書を提出する法人で常時使用する従業員数が2,000人以下の法人(その法人およびその法人による支配関係のある法人の従業員数の合計が1万人を超えるものを除く) |

| 適用期限 | 令和6年3月31日までの間に開始する各事業年度 | 令和6年4月1日から令和9年3月31日までの間に開始する各事業年度 |

| 適用要件 | 継続雇用者給与等支給額が前年度から3%以上増加 | 継続雇用者給与等支給額が前年度から3%以上増加 |

| 「資本金10億円以上、かつ、従業員数1,000人以上」の法人は、マルチステークホルダー方針※3の公表と届出が必要 | 「資本金10億円以上、かつ、従業員数1,000人以上」の法人は、マルチステークホルダー方針※3の公表と届出が必要、またこの方針の取引先に消費税の免税事業者が含まれることを明確化 | |

| 税額控除 | 給与等支給額の前年度からの増加額の15%の税額控除 | 給与等支給額の前年度からの増加額の10%の税額控除 |

| 上乗せ 措置① |

継続雇用者給与等支給額が前年度から4%以上増加した場合は税額控除率を10%上乗せ(合計25%) | 継続雇用者給与等支給額が前年度から4%以上増加した場合は税額控除率を15%上乗せ(合計25%) |

| 上乗せ 措置② |

教育訓練費が前年度の教育訓練費に対して20%以上増加した場合は税額控除率を5%上乗せ(合計最大30%) | 教育訓練費が前年度の教育訓練費に対して10%以上増加し、かつ、教育訓練費の額が雇用者給与等支給額の0.05%以上である場合は税額控除率を5%上乗せ(合計最大30%) |

| 上乗せ 措置③ |

- | 「プラチナくるみん認定」または「プラチナえるぼし認定」を受けている場合または「えるぼし認定(3段階目)」を受けた事業年度である場合は、税額控除率を5%上乗せ(合計最大35%) |

| 控除 限度額 |

法人税額の20%を上限 | 法人税額の20%を上限 |

(3)中小企業向け賃上げ税制の見直し

中小企業について、現行制度と改正案の比較は図表3の通りです。大企業向け・中堅企業向けとの選択適用が可能です。例えば、退職者が出た結果、給与等の総額の増加割合は小さいものの、継続雇用者の給与等支給額の増加割合が大きいような中小企業は、大企業向け・中堅企業向けの適用が可能です。

今回の改正により、繰越税額控除制度が設けられる結果、赤字の事業年度であっても申告書に必要事項を記載する必要が生じることになります。雇用者給与等支給額が増加している場合には、忘れずに申告を行うように注意が必要です。

<図表3> 中小企業向け賃上げ促進税制の見直し

| 現行制度 | 改正案 | |

|---|---|---|

| 適用対象 | 青色申告書を提出する中小企業者等※4 | 青色申告書を提出する中小企業者等※4 |

| 適用期限 | 令和6年3月31日までの間に開始する各事業年度 | 3年延長し令和9年3月31日までの間に開始する各事業年度 |

| 適用要件 | 雇用者給与等支給額が前年度から1.5%以上増加 | 雇用者給与等支給額が前年度から1.5%以上増加 |

| 税額控除 | 給与等支給額の前年度からの増加額の15%の税額控除 | 給与等支給額の前年度からの増加額の15%の税額控除 |

| 上乗せ 措置① |

雇用者給与等支給額が前年度から2.5%以上増加した場合は税額控除率を15%上乗せ(合計30%) | 雇用者給与等支給額が前年度から2.5%以上増加した場合は税額控除率を15%上乗せ(合計30%) |

| 上乗せ 措置② |

教育訓練費が前年度の教育訓練費に対して10%以上増加した場合は税額控除率を10%上乗せ(合計最大40%) | 教育訓練費が前年度の教育訓練費に対して5%以上増加し、かつ、教育訓練費の額が雇用者給与等支給額の0.05%以上である場合は税額控除率を10%上乗せ(合計最大40%) |

| 上乗せ 措置③ |

- | 「プラチナくるみん認定」もしくは「プラチナえるぼし認定」を受けている場合または「くるみん認定」もしくは「えるぼし認定(2段階目)」を受けた事業年度である場合は、税額控除率を5%上乗せ(合計最大45%) |

| 控除 限度額 |

法人税額の20%を上限 | 法人税額の20%を上限 |

| 繰越 税額控除 |

- | 5年間の繰越税額控除が可能(繰越税額控除をする事業年度において、雇用者給与等支給額が前年度よりも増加していることが要件) |

- ※1:厚生労働省「次世代育成支援対策推進法に基づく一般事業主行動計画を策定し、くるみん認定・トライくるみん認定・プラチナくるみん認定を目指しましょう!!!」

https://www.mhlw.go.jp/content/11900000/999zentai.pdf - ※2:厚生労働省「女性活躍推進法に基づくえるぼし認定・プラチナえるぼし認定のご案内」

https://www.mhlw.go.jp/content/11900000/000984241.pdf - ※3:マルチステークホルダー方針とは、法人が事業を行う上での、従業員や取引先などのさまざまなステークホルダーとの関係の構築の方針として、賃金引き上げ、教育訓練等の実施、取引先との適切な関係の構築、などの方針を記載したものをいいます。

- ※4:現行税制における中小企業等とは、資本金の額または出資金の額が1億円以下の法人、資本または出資を有しない法人のうち常時使用する従業員数が1,000人以下の法人、常時使用する従業員数が1,000人以下の個人事業主などをいいます。詳しくは、中小企業庁「中小企業税制パンフレット 令和5年度版」P42をご参照ください。

https://www.chusho.meti.go.jp/zaimu/zeisei/pamphlet/zeisei_r5.pdf

2.中小企業向け優遇税制の延長・見直し

令和5年度が適用期限となっていた中小企業向け優遇税制は、交際費課税と少額減価償却資産の取得価額の損金算入の特例、中小企業事業再編投資損失準備金制度の三つです。それぞれ次の通り延長・見直しが行われます。

(1)交際費等の損金不算入制度

交際費等から除外される飲食費が1人あたり1万円以下に引き上げられます。これに合わせて自社の接待交際に関する取り決めなどを見直す会社もあろうかと思います。

<図表4> 交際費等の損金不算入制度の見直しの内容

| 現行制度 | 改正案 | |

|---|---|---|

| 適用期限 | 令和6年3月31日までに開始する事業年度 | 3年延長し令和9年3月31日までに開始する事業年度 |

| 税制措置 | ①損金不算入となる交際費等の範囲から1人あたり5,000円以下の飲食費を除外 | ①損金不算入となる交際費等の範囲から1人あたり10,000円以下の飲食費を除外(ただし、令和6年4月1日以後に支出する飲食費について適用) |

| ②接待飲食費の50%の損金算入制度の特例(事業年度終了日における資本金の額等が100億円以下の法人に限る) | ②接待飲食費の50%の損金算入制度の特例(事業年度終了日における資本金の額等が100億円以下の法人に限る) | |

| ③中小法人※5の年間800万円までの損金算入の特例(②との選択適用) | ③中小法人※5の年間800万円までの損金算入の特例(②との選択適用) |

- ※5:現行税制における中小法人とは、普通法人のうち各事業年度終了の時において資本金の額もしくは出資金の額が1億円以下の法人または資本もしくは出資を有しない法人のことをいいます。詳しくは、中小企業庁「中小企業税制パンフレット 令和5年度版」P6をご参照ください。

https://www.chusho.meti.go.jp/zaimu/zeisei/pamphlet/zeisei_r5.pdf

(2)少額減価償却資産の取得価額の損金算入の特例

少額減価償却資産の取得価額の損金算入の特例の改正案では、対象法人から、従業員数が300人超の電子申告義務化法人が除かれます。電子申告義務化法人とは、「事業年度開始の時において資本金の額または出資金の額が1億円を超える法人」「通算法人」「相互会社」「投資法人」「特定目的会社」が該当します。

<図表5> 少額減価償却資産の取得価額の損金算入の特例

| 現行制度 | 改正案 | |

|---|---|---|

| 適用対象 | 青色申告書を提出する中小企業者等※6ただし従業員数が500人超の法人は対象外 | 青色申告書を提出する中小企業者等※6ただし、従業員数が500人超の法人は対象外、また電子申告義務化法人のうち、従業員数が300人超の法人を除外 |

| 適用期限 | 令和6年3月31日まで | 2年延長し令和8年3月31日まで |

| 税制措置 | 取得価額30万円未満の減価償却資産を取得し事業の用に供した場合、年300万円を限度に取得価額を損金算入することが可能 | 取得価額30万円未満の減価償却資産を取得し事業の用に供した場合、年300万円を限度に取得価額を損金算入することが可能 |

- ※6:現行税制における中小企業者等とは、資本金の額または出資金の額が1億円以下の法人、資本または出資を有しない法人のうち常時使用する従業員数が1,000人以下の法人、常時使用する従業員数が1,000人以下の個人事業主などをいいます。詳しくは、中小企業庁「中小企業税制パンフレット 令和5年度版」P23をご参照ください。

https://www.chusho.meti.go.jp/zaimu/zeisei/pamphlet/zeisei_r5.pdf

(3)中小企業事業再編投資損失準備金の損金算入

中小企業事業再編投資損失準備金の損金算入制度は令和3年度の税制改正で創設された制度です。青色申告書を提出する中小企業者※7のうち、中小企業等経営強化法の経営力向上計画の認定を受けたものが、その認定に係る経営力向上計画に従って、他の法人の株式等を取得し、かつ、これをその取得の日を含む事業年度終了の日まで引き続き有している場合に、その株式等の取得価額(上限10億円)の70%以下の金額を準備金として積み立てたときにその積み立てた金額を損金の額に算入できる制度です。

今回の改正では、M&Aで取得した株式の価値の下落による損失に備えるという制度趣旨から、そうした損失に備えるための一定の表明保証保険契約を締結している場合には、この制度を適用しないこととし、制度適用後に表明保証契約を締結した場合には、準備金の全額を取り崩して益金の額に算入することになります。また、M&Aに係るデューデリジェンスが終了した後であっても、経営力向上計画の認定ができるよう運用面での改善も行われます。

さらに、複数回のM&Aを集中的に後押しするために、2回目以降のM&Aについては、産業競争力強化法の特別事業再編計画(仮称)の認定を受け、その特別事業再編計画に従ってM&Aを行う場合には、準備金として積み立てることができる割合を大きくし、据え置き期間も10年とする新たな枠組みも創設されます。

<図表6> 改正後の中小企業事業再編投資損失準備金の損金算入制度

| 中小企業等経営強化法 (M&A1回目) |

産業競争力強化法 (M&A2回目以降) |

|

|---|---|---|

| 対象事業者 | 青色申告書を提出する中小企業者のうち、経営力向上計画(事業承継等事前調査に関する事項が記載されたものに限る)の認定を受けたもの | 青色申告書を提出する中小企業者のうち、産業競争力強化法の特別事業再編計画(仮称)の認定を受けた認定特別事業再編事業者(仮称)であるもの |

| 要件 |

|

|

| 積立割合の上限 | 70% |

|

| 適用 事業年度 |

積み立てた金額を損金算入 | |

| 据置き期間 | 5年間 | 10年間 |

| 据置き期間中の取崩し事由 |

|

|

| 据置き期間経過後 | 準備金残高を5年間で均等に益金算入 | |

| 適用期限 | 3年延長し令和9年3月31日まで | |

- ※7:現行税制における中小企業者とは、資本金の額または出資金の額が1億円以下の法人、資本または出資を有しない法人のうち常時使用する従業員数が1,000人以下の法人などをいいます。詳しくは、中小企業庁「中小企業税制パンフレット 令和5年度版」P61をご参照ください。

https://www.chusho.meti.go.jp/zaimu/zeisei/pamphlet/zeisei_r5.pdf

3.法人版事業承継税制・個人版事業承継税制の特例承継計画等の提出期限

法人版事業承継税制の特例承継計画、個人版事業承継税制の個人承継計画の提出期限について、それぞれ2年延長され、令和8年3月31日までとされました。一方で、法人版は令和9年12月31日、個人版は令和10年12月31日という本税制の適用期限についての延長の見直しはされませんでした。事業承継についての検討は早期に行う必要があるといえます。

法人版事業承継税制については、株式贈与の際の後継者の役員要件(就任後3年以上)があります。令和6年中に役員に就任していなければ、事実上税制の適用ができなくなってしまいますので、計画の提出期限は延長されましたが、なるべく早期に着手することが重要となります。

4.所得税・住民税の定額減税

(1)定額減税の全体像

今回の定額減税の対象者は、合計所得金額が1,805万円以下(給与収入2,000万円以下相当※8)である居住者であり、1人当たり4万円(所得税の特別控除の額3万円、住民税の特別控除の額1万円)です。本人分だけでなく、同一生計配偶者※9や居住者である扶養親族※10についても1人当たり4万円です。したがって、例えば同一生計配偶者がおり、扶養親族が2人いるようなケースでは、16万円(所得税3万円×4人+住民税1万円×4人)税額が減ることになります。

なお、令和6年の所得税・住民税が減ることが基本となっていますが、住民税については、控除対象配偶者※11しか自治体に伝わっていないことから、同一生計配偶者のうち、控除対象配偶者以外の配偶者分の住民税については、令和7年度分の住民税から1万円が差し引かれることになります。

- ※8:子ども・特別障害者等を有する者等の所得金額調整控除の適用を受ける場合は2,015万円以下

- ※9:居住者の配偶者でその居住者と生計を一にするもの(青色事業専従者等を除く)のうち、合計所得金額が48万円以下である者

- ※10:居住者の親族等でその居住者と生計を一にするもの(青色事業専従者等を除く)のうち、合計所得金額が48万円以下である者

- ※11:同一生計配偶者のうち、合計所得金額が1,000万円以下である居住者の配偶者

(2)給与所得者の源泉徴収税額等

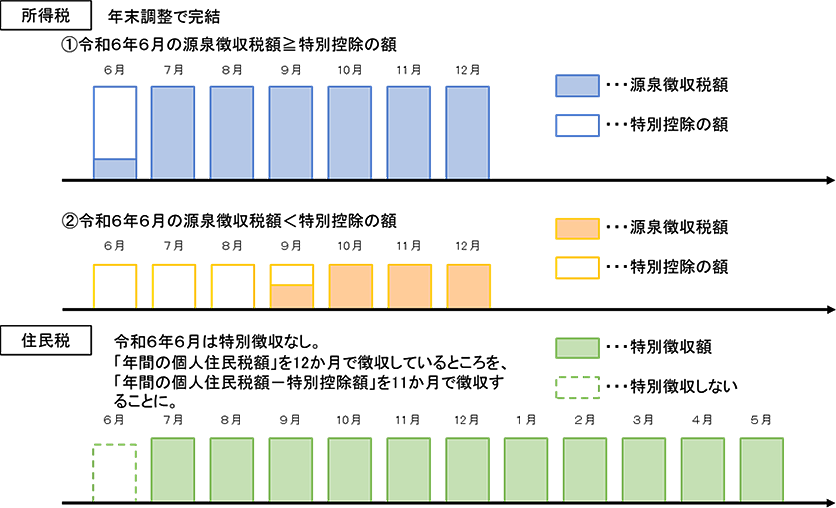

定額減税の効果を早期に実現させるために、給与所得者については、所得税の源泉徴収税額や住民税の特別徴収税額に影響が出ることになります。

具体的には、所得税の源泉徴収においては、令和6年6月1日以後最初に支払いを受ける給与等(賞与を含む)について、通常の源泉徴収税額から、特別控除の額を控除します。1回の給与等で控除しきれない場合には、以後令和6年中に支払われる給与等の源泉徴収税額から順次控除していくことになります。なお、扶養控除等申告書には源泉控除対象配偶者※12の記載しかないため、同一生計配偶者分の特別控除額については、原則として源泉控除対象配偶者で合計所得金額が48万円以下である者分の特別控除額が対象となります。源泉控除対象配偶者に該当しない同一生計配偶者分の特別控除額や、子どもが生まれた場合など、扶養控除等申告書に記載した事項に異動があった場合には、年末調整によって調整することになります。

ただし、給与等の支払者が同一生計配偶者等を把握するための措置が講じられることになっているため、「原則」ではない例外の取り扱いがどのようになるのか、今後の情報に注視する必要があります。

住民税においては、令和6年6月の給与の支払いについては、特別徴収を行わず、住民税の年税額から特別控除の額を控除した後の金額の11分の1が令和6年7月から令和7年5月までの特別徴収税額となります。

定額減税については、源泉徴収義務者が早期に準備に着手できるように、財務省・国税庁も制度の詳細についてできる限り早急に公表したり、パンフレットの作成などの広報活動行ったりすることとされています※13。企業も6月の源泉徴収などの実務に向けた準備をなるべく早くから行うことを検討する必要があると言えるでしょう。

<図表7> 給与所得者の源泉徴収・特別徴収のイメージ

- ※12:居住者(合計所得金額が900万円以下であるものに限る)の配偶者でその居住者と生計を一にするもののうち、合計所得金額が95万円以下である者

- ※13:国税庁「定額減税 特設サイト」

https://www.nta.go.jp/users/gensen/teigakugenzei/index.htm