第21回中小企業経営強化税制と固定資産税減税のポイント

※この文章は、税理士法人名南経営によるものです。

※この文章は、平成29年5月10日現在の情報に基づいて作成しています。

具体的な対応については、貴社の顧問税理士などの専門家とご相談ください。

労働力人口の減少、企業間の国際的な競争の活発化などの経済社会情勢の変化に対応し、中小企業の経営強化(「稼ぐ力」の強化)を図るため、「経営力向上計画」の認定を前提に、その取り組みを支援する2つの税制措置が設けられています。

一つは、平成29年度税制改正で創設された即時償却または最大10%の税額控除が可能な「中小企業経営強化税制」、もう一つは、3年度分の固定資産税を2分の1に減税する「固定資産税減税」の対象設備の拡大措置です。

そこで今回は、中小企業経営強化税制と固定資産税減税のポイントについて解説します。

1.中小企業経営強化税制

青色申告書を提出する中小企業者などで、「経営力向上計画」の認定を受けたものが、平成29年4月1日から平成31年3月31日までの間に、一定の設備を取得などして、国内にある指定事業の用に供した場合には、その設備について、即時償却または税額控除のいずれかを選択して適用できます。

<図表1>中小企業経営強化税制の特例措置

| 資本金の区分 | 3,000万円以下 | 3,000万円超1億円以下 |

|---|---|---|

| 特別償却 | 即時償却 | |

| 税額控除(※) | 取得価額×10% | 取得価額×7% |

- (※)当期の法人税額×20%を上限

(1)指定事業の範囲

設備を事業の用に供する際の当該事業が、日本国内における次のいずれかの事業に該当することが要件となります。なお、当該事業が主たる事業である必要はありません。

農業、林業、漁業、水産養殖業、鉱業、建設業、製造業、ガス業、情報通信業、一般旅客自動車運送業、道路貨物運送業、海洋運輸業、沿海運輸業、内航船舶貸渡業、倉庫業、港湾運送業、こん包業、郵便業、卸売業、小売業、損害保険代理業、不動産業、物品賃貸業、学術研究、専門・技術サービス業、宿泊業、飲食サービス業、生活関連サービス業、映画業、教育、学習支援業、医療、福祉業、協同組合(他に分類されないもの)、サービス業(他に分類されないもの)

上記指定事業に含まれないものとして、電気業(例:全量売電のための太陽光発電)、水道業、鉄道業、航空運輸業、銀行業、映画業以外の娯楽業(例:遊技場業)などがあります。また、性風俗関連特殊営業に該当するものも除かれます。

(2)対象設備

対象設備は、生産性向上設備(A類型)または収益力強化設備(B類型)のいずれかに該当するもので、認定を受けた「経営力向上計画」に記載されたものに限られます。

生産性向上設備(A類型)に該当することの証明のためには「工業会等による証明書」の取得が、収益力強化設備(B類型)に該当することの証明のためには「経済産業局による確認書」の取得が必要です。

<図表2> 生産性向上設備(A類型)

| 対象設備 | 取得価額要件 | 販売開始時期 | 生産性要件 |

|---|---|---|---|

| 機械装置 | 単品160万円以上 | 10年以内 | 旧モデル比で 生産性が年平均 1%以上向上 |

| 測定工具・検査工具 | 単品 30万円以上 | 5年以内 | |

| 器具備品 (試験・測定機器、 冷凍陳列棚など) |

単品 30万円以上 | 6年以内 | |

| 建物附属設備 (LED照明、空調など) |

単品 60万円以上 | 14年以内 | |

| ソフトウェア(※) | 単品 70万円以上 | 5年以内 | 不 要 |

- (※)設備の稼働状況などに係る情報収集機能および分析・指示機能を有するものに限ります。

<図表3> 収益力強化設備(B類型)

| 対象設備 | 取得価額要件 | 投資利益率要件 |

|---|---|---|

| 機械装置 | 単品160万円以上 | 経済産業大臣の確認を受けた 年平均の投資利益率5%以上の 投資計画に記載されたもの |

| 工具 | 単品 30万円以上 | |

| 器具備品 | 単品 30万円以上 | |

| 建物附属設備 | 単品 60万円以上 | |

| ソフトウェア | 単品 70万円以上 |

ただし、これらに該当する設備であっても生産等設備を構成するものであることが要件ですので、事務用器具備品、本店・寄宿舎などに係る建物附属設備、福利厚生施設に係るものは該当しません。中古資産や貸付資産も対象外です。また、医療保険業における「医療機器」と「建物附属設備」は例外的にこの制度の対象外とされています。

2.固定資産税減税

「経営力向上計画」を認定された中小企業者が、平成31年3月31日までに一定の生産性を高める設備を新たに取得した場合には、当該設備の固定資産税の課税標準が、取得の翌年度から3年間、2分の1に軽減されます。この措置を受けるためには、設備メーカーを通じて当該設備の「工業会等による証明書」を取得することが必要です。

(1)対象設備

固定資産税減税の対象設備は、図表4のとおりです。平成29年度税制改正により、「機械装置」だけでなく、「一定の工具」、「器具備品」、「建物附属設備」まで拡大され、中小企業経営強化税制における生産性向上設備(A類型)とほぼ同様になりました。

<図表4>固定資産税減税の対象設備

| 対象設備 | 取得価額要件 | 販売開始時期 | 生産性向上要件 |

|---|---|---|---|

| 機械装置 | 単品160万円以上 | 10年以内 | 旧モデル比で 生産性が年平均 1%以上向上 |

| 測定工具および検査工具 | 単品 30万円以上 | 5年以内 | |

| 器具備品 (試験・測定機器、 冷凍陳列棚など) |

単品 30万円以上 | 6年以内 | |

| 建物附属設備 (LED照明、空調など) (※) |

単品 60万円以上 | 14年以内 |

- (※)償却資産に限ります。

(2)対象業種

①機械装置

機械装置は、全国の全業種が対象になります。

中小企業経営強化税制では「電気業(例:全量売電のための太陽光発電)」は制度の対象外となっていますが、固定資産税減税では特に業種の制限はないため、制度の対象となります。

②機械装置以外の設備

機械装置以外の設備は、東京、神奈川、千葉、埼玉、愛知、大阪および京都以外の道県については、全業種が対象になります。

一方、上記の7都府県に設置する場合には業種制限があり、各都府県の労働生産性が全国平均未満の業種に適用が限られます。具体的には次の中小企業庁ホームページに対象業種が都府県ごとに記載されていますのでご確認下さい。

※中小企業庁ホームページ

「経営力設備等に係る固定資産税の特例に関する対象地域・対象業種の確認について」

https://www.chusho.meti.go.jp/keiei/kyoka/2017/170404kyokakotei.pdf

3.スケジュールの留意点

中小企業経営強化税制も固定資産税減税も、設備を取得するだけでは適用を受けることができません。あらかじめ一定の手続きが必要であり、実務上最も重要となるのは、これらの手続きのタイミングです。

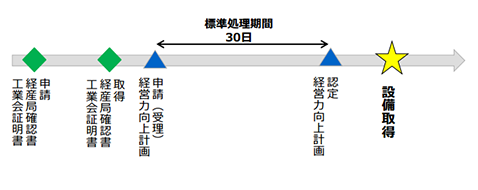

(1)原則的スケジュール

原則として、「経営力向上計画」の認定を受けてから設備を取得することとされています。「経営力向上計画」の申請は、「工業会等による証明書」または「経済産業局による確認書」の写しを添付する必要があるため、事前に証明書または確認書を取得しておく必要があります。

したがって、設備取得の2~3カ月前から手続きを開始する必要があります。

<図表5>原則的スケジュール

- [出典]中小企業庁「経営力向上設備の取得時期・税制の特例適用等について」

http://www.chusho.meti.go.jp/keiei/kyoka/2017/170404kyokasyutokuzeisei.pdf

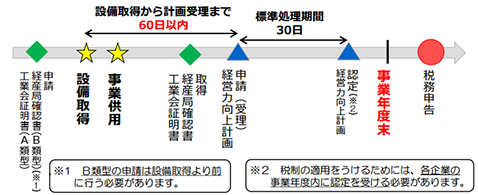

(2)例外的スケジュール

例外として、設備取得後に「経営力向上計画」を申請する場合、設備取得日から原則60日以内に「経営力向上計画」が受理されれば適用を受けることができます。それぞれの税制における注意点は次の通りです。

①中小企業経営強化税制の場合

制度の適用を事業年度単位で見ることから、その設備の事業供用年度(各事業年度)内に「経営力向上計画」の認定を受ける必要があります。供用年度を超えて認定を受けた場合には、税制の適用を受けることはできません。したがって、事業年度末近くに設備を取得する場合は、認定を受ける期限に注意が必要です。

<図表6>例外的スケジュール(中小企業経営強化税制)

- [出典]中小企業庁「経営力向上設備の取得時期・税制の特例適用等について」

http://www.chusho.meti.go.jp/keiei/kyoka/2017/170404kyokasyutokuzeisei.pdf

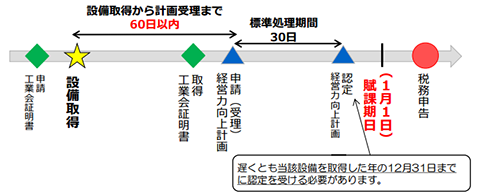

②固定資産税減税の場合

固定資産税の賦課期日は毎年1月1日であることから、遅くともその設備を取得した年の12月31日までに認定を受ける必要があります。年末近くに設備を取得する場合は、認定を受ける期限に注意が必要です。

<図表7> 例外的スケジュール(固定資産税減税)

- [出典]中小企業庁「経営力向上設備の取得時期・税制の特例適用等について」

http://www.chusho.meti.go.jp/keiei/kyoka/2017/170404kyokasyutokuzeisei.pdf

4.他の優遇税制や補助金との重複適用について

中小企業経営強化税制と固定資産税減税は、重複適用が可能です。

例えば、機械装置が「生産性向上設備(A類型)」に該当する場合、中小企業経営強化税制の即時償却を適用し、同時に、固定資産税減税の適用を受けることも可能です。

また、国・地方公共団体から補助金を受けた場合も、補助金の要綱などに重複適用の対象外となる旨が記載されていない限りは、重複適用が可能です。

関連情報

【税理士法人名南経営】

名南コンサルティングネットワークの一社として、幅広い顧客層にさまざまな経営コンサルティングなどを実践している。