第40回2019年度 税制改正要望について

※この文章は、税理士法人 名南経営によるものです。

※この文章は、2018年9月30日現在の情報に基づいて作成しています。具体的な対応については、貴社の顧問税理士などの専門家とご相談ください。

今年も8月末に各府省庁から税制改正要望が公表されました。本コラムでは、事業者に関係するものの多い経済産業省の要望の中から注目すべきポイントについて解説します。税制改正は以下の「1.毎年の税制改正の流れ」にあるように、国会の審議を経て決定するものであるため、要望とは異なる内容になる可能性がありますのでご留意ください。

1.毎年の税制改正の流れ

例年8月末までに各府省庁から国税は財務省、地方税は総務省に改正要望が提出され、内閣総理大臣の諮問機関である政府の「税制調査会」が中長期的な提言を11月頃に行います。それを踏まえて与党の「税制調査会」が具体的な税制改正の内容を決定し、12月中旬頃に「税制改正大綱」にまとめます。これにより、税制改正の全体像がわかります。

その後、政府においてほぼ同様の内容で「税制改正の大綱」が閣議決定され、税制改正法案が1月中旬から2月上旬までに国会に法律案として提出され、3月末頃までに成立・公布されます。通常は、4月1日から新しい制度が施行されます。

ちなみに、今年度(2018年度)税制改正の実際の流れは図表1のとおりでした。

<図表1> 2018年度税制改正の流れ

| 2017年8月31日 | 各府省庁が2018年度税制改正要望を財務省・総務省に提出 |

| 2017年11月20日 | 政府の税制調査会が「経済社会の構造変化を踏まえた税制のあり方に関する中間報告2」を公表 |

| 2017年12月14日 | 与党が2018年度「税制改正大綱」を公表 |

| 2017年12月22日 | 政府が2018年度「税制改正の大綱」を閣議決定 |

| 2018年2月2日 | 「所得税法等の一部を改正する法律案」を国会に提出 |

| 2018年3月28日 | 「所得税法等の一部を改正する法律案」の成立 |

| 2018年3月31日 | 「所得税法等の一部を改正する法律」と関連政省令の公布 |

| 2018年4月1日 | 「所得税法等の一部を改正する法律」と関連政省令の施行 |

2.経済産業省の要望ポイント

2018年8月31日に経済産業省から2019年度の税制改正要望が公表されました※1。次の四つのテーマに分けて現行税制の延長・拡充と税制の新設を要望しており、その中から特に注目すべきポイントについて解説します。

- Ⅰ. 地域経済の活性化、中小企業・小規模事業者の生産性向上

- Ⅱ. 車体課税の抜本的見直し

- Ⅲ. 生産性革命の実現に向けたイノベーションの促進

- Ⅳ. グローバル化に対応した競争環境の整備

- ※1:経済産業省ホームページ「平成31年度経済産業省税制改正要望について」

http://www.meti.go.jp/main/zeisei/zeisei_fy2019/zeisei_r/index.html

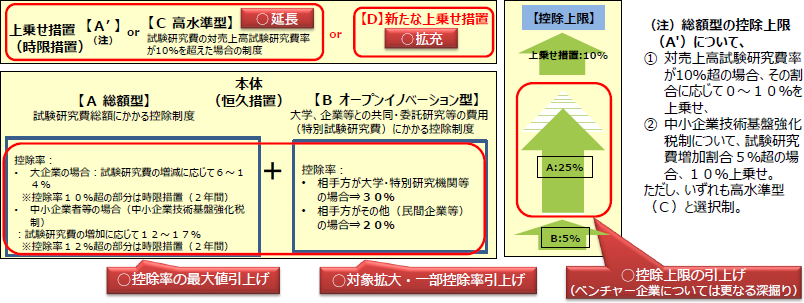

①研究開発税制

2018年度末に「研究開発税制」の各種上乗せ措置が適用期限を迎えますが、今回の要望では図表2のとおり、従来の研究開発税制をベースに、「控除上限の引き上げ」「控除率の引き上げ」「上乗せ措置の期限の延長」「新たな上乗せ措置」が要望されています。

企業の研究開発投資の「量」と「質」の向上を目指して、「量」をさらに増加させていくためのインセンティブがより強く働くように見直しを行い、「質」の向上のために研究開発型ベンチャーとの共同研究などを促す措置を講じる内容になっています。

<図表2> 研究開発税制に関する要望事項

| 要望項目 | 要望内容 |

|---|---|

| 控除上限の 引き上げ |

|

| 控除率の 引き上げ |

|

| 上乗せ措置の 期限の延長 |

|

| 新たな 上乗せ措置 |

減益にも関わらず試験研究費を増加させた場合に控除上限を上乗せする仕組みの創設(3年間の時限措置) |

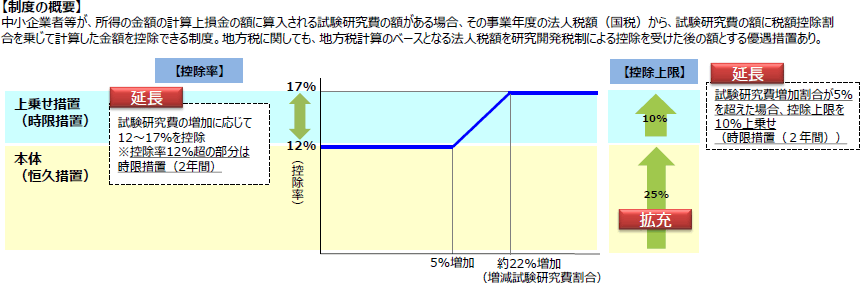

なお、研究開発税制の現行制度の概要と要望については次の図表3、中小企業技術基盤強化税制の現行制度の概要と要望については図表4のとおりです。

<図表3> 研究開発税制の現行制度の概要と要望(赤囲みが要望箇所)

- (出典) 経済産業省「平成31年度税制改正に関する経済産業省要望【概要】」

http://www.meti.go.jp/main/zeisei/zeisei_fy2019/zeisei_r/pdf/1_02.pdf P26を加工

<図表4> 中小企業技術基盤強化税制の現行制度の概要と要望

- (出典) 経済産業省「平成31年度税制改正に関する経済産業省要望【概要】」

http://www.meti.go.jp/main/zeisei/zeisei_fy2019/zeisei_r/pdf/1_02.pdf P15を加工

②各種中小企業優遇税制の延長・拡充

法人税率の軽減をはじめとして、中小企業の優遇税制のいくつかは2018年度がその適用期限となっており、その延長・拡充が要望されています。おもな優遇措置とその概要、要望内容は次の図表5のとおりです。なお、各税制の現行制度については2018年3月27日付けのコラム「第32回 2018年度中小企業向け優遇税制について」において解説していますのでご参照ください。

<図表5> 中小企業の優遇税制の延長・拡充要望

| 項目(*) | 税制の概要 | 要望 |

|---|---|---|

| 法人税率の 軽減(1) |

2019年3月31日までに開始した中小企業者等の各事業年度に係る年800万円以下の所得金額に対して15%の税率を適用 | 2年間延長 |

| 中小企業経営 強化税制(8) |

中小企業者が、中小企業等経営強化法の認定を受けた経営力向上計画に基づき、2019年3月31日までに一定の設備を取得等して、国内にある指定事業の用に供した場合には、その設備について即時償却または税額控除の選択適用が可能 | 2年間延長し 必要な拡充を行う |

| 中小企業投資 促進税制(10) |

中小企業者が、2019年3月31日までに対象設備を取得等して指定事業の用に供した場合には、特別償却または税額控除の選択適用が可能 | 2年間延長 |

| 商業・サービス業 ・農林水産業 活性化税制(11) |

青色申告書を提出する中小企業者が、アドバイス機関から指導および助言を書面で受け、2019年3月31日までに対象設備を取得等して指定事業の用に供した場合には、特別償却または税額控除の選択適用が可能 | 必要な見直しを 行ったうえで 2年間延長 |

- (*)かっこ内の数字は「第32回 2018年度中小企業向け優遇税制について」のコラム内の番号です。

中小企業経営強化税制の「必要な拡充」、商業・サービス業・農林水産業活性化税制の「必要な見直し」についての詳細は今のところ不明ですが、経済産業省からの要望書の中で、中小企業経営強化税制については「働き方改革の実現に向けた取組みを支援」という表現があることから、働き方改革の実現に資する拡充が検討されていると推察しています。また、商業・サービス業・農林水産業活性化税制は、対象産業が対消費者産業であり、消費税増税の影響を受けやすい業種であることから、2019年10月に予定されている消費税増税に配慮した見直しが検討されていると推察しています。いずれにしても、今後の情報に注視が必要です。

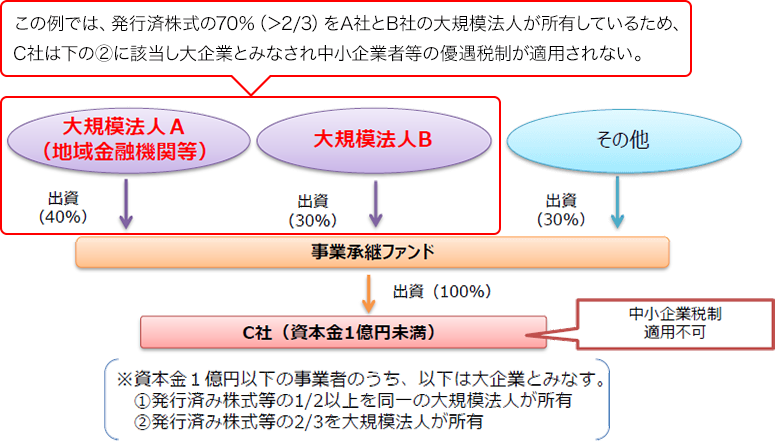

③事業承継ファンドから出資を受けた場合の法人税等の特例

中小企業の事業承継における大きな問題は、少子化や職業の多様化の影響などにより親族内に後継者がおらず、優れた技術を持ちながらも廃業せざるを得ない企業があるということです(ご参考:第35回 中小企業のM&Aについて②-事業承継問題と解決策-)。

この問題解決のため、親族外承継による中小企業のM&A手法の一つである「事業承継ファンド」が近年話題になっています。これは、事業承継ファンドが地域の金融機関や大企業などから出資を受けて、事業承継問題を抱える企業の現経営者から企業の株式を取得し、現経営者に代わる経営者を派遣して、その企業の継続・発展をサポートするというものです。

しかし、現行制度では図表6のように、事業承継ファンドへの大規模法人による出資割合が一定以上になる場合、その企業は中小企業者等の優遇税制※2(「第32回 2018年度中小企業向け優遇税制について」の(7)~(13)の税制)が適用されない可能性があります。そのため、今回の要望では、一定の要件を満たす事業承継ファンドから出資を受けた場合でも中小企業者等の優遇税制が適用され、事業承継が一層促進されるよう要望されています。

<図表6> 現行制度と事業承継ファンド

- (出典) 経済産業省「平成31年度税制改正に関する経済産業省要望【概要】」

http://www.meti.go.jp/main/zeisei/zeisei_fy2019/zeisei_r/pdf/1_02.pdf P7を加工

- ※2:次の税制が対象「少額減価償却資産の取得価額の損金算入の特例」「中小企業経営強化税制」

「固定資産税の特例」「中小企業投資促進税制」「商業・サービス業・農林水産業活性化税制」

「研究開発税制」「所得拡大促進税制」

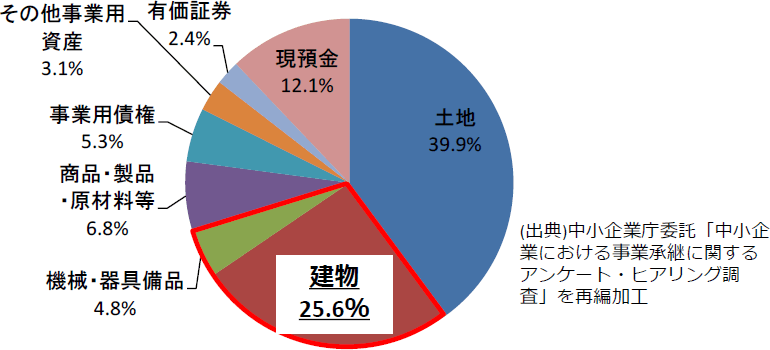

④個人事業者の事業用資産に係る事業承継時の負担軽減措置の創設

法人の事業承継に関しては優遇税制が整備されつつある一方、個人事業者については、相続税計算において事業用宅地等の評価減の特例制度はあるものの、事業承継時に大きな税負担が伴うままとなっています。個人事業者は一般的に資金力が乏しく、その納税のため、事業継続に必要不可欠な事業用資産を売却して資金を調達しなければならない場合もあり、結果として事業継続が困難になってしまいます。

今回の要望では、「個人事業者の事業承継に当たっては事業継続に不可欠な事業用資産の範囲を明確にするとともに、既存の特例措置のあり方を含め、総合的に検討する」と記載されています。事業用とプライベート用の境界が曖昧になりやすい個人事業において、明確にすべき「事業用資産の範囲」とは、図表7のとおり経済産業省の資料において赤枠囲みで強調され、かつ形式的にも事業用と判断しやすい「建物」「機械・器具備品」を指していると思われ、これら事業用固定資産について税制上の措置を検討しているものと推察します。

<図表7> 純資産4,800万円超の個人事業者が所有する事業用資産の構成

(4,800 万円:相続人が配偶者と子ども2 人の場合の相続税の基礎控除額)

- (出典) 経済産業省「平成31年度税制改正に関する経済産業省要望【概要】」

http://www.meti.go.jp/main/zeisei/zeisei_fy2019/zeisei_r/pdf/1_02.pdf P5

現段階では、まだ詳細は不明ではあるものの、要望の税目が「相続税」「贈与税」「登録免許税」「不動産取得税」であることから、個人事業者の事業承継に伴う相続税・贈与税の軽減および事業用不動産の承継に伴う登録免許税・不動産取得税の軽減措置が検討されるものと考えられます。相続税・贈与税については企業の事業承継税制のような「納税猶予」となるのか、あるいは、事業用の宅地の評価の特例のように「評価減」となるのか今後の動向が注目されます。

なお、不動産取得税については、相続時は従前から非課税であるため、事業承継に伴う不動産の贈与による移転の際の不動産取得税の軽減措置と予想されます。

今回は財務省・総務省に提出された税制改正要望のうち、事業者に関係するものの多い経済産業省の税制改正要望の中から数点抜粋して解説しました。要望が反映されるか否かについては、12月中旬に公表される見込みである与党の2019年度「税制改正大綱」を確認するまでわかりませんが、今後の動向が注目されます。また、すでに予定されているため要望には挙がっていませんが、2019年10月1日からは消費税の増税も控えています。こちらについても事業者・消費者双方の視点から、細かな実務対応も含め、今後とも注目しておく必要があります。

【税理士法人 名南経営】

名南コンサルティングネットワークの一社として、幅広い顧客層にさまざまな経営コンサルティングなどを実践している。