第80回補助金交付の際の税務上の取り扱いについて

※この文章は、税理士法人 名南経営によるものです。

※この文章は、2022年5月11日現在の情報に基づいて作成しています。具体的な対応については、貴社の顧問税理士などの専門家とご相談ください。

まん延防止等重点措置が解除されましたが、新型コロナウイルス感染症による企業への影響は長引いています。ポストコロナ・ウィズコロナ時代の経済社会の変化に対応するために中小企業などの事業再構築を支援する補助金として、事業再構築補助金※1があります。事業再構築補助金は、執筆時点において、第6回(2022年6月30日応募締切)の公募中です。

本コラムでは、事業再構築補助金のような、補助金の交付を受けた場合の税務上の取り扱いについて、特に圧縮記帳を中心に解説します。なお、補助金の要件などの詳細については、本コラムでは割愛します。

- ※1:中小企業庁「事業再構築補助金」

https://jigyou-saikouchiku.go.jp/

1.補助金の収益計上時期

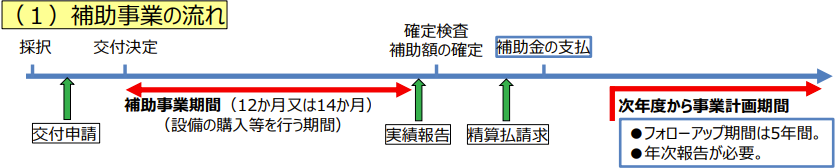

補助金の受け取りまでの流れは、事業再構築補助金を例にすると図表1のとおりです。

<図表1> 補助金の受け取りまでの流れ(事業再構築補助金の場合)

| 中小企業者等・中堅企業等 | 事業再構築補助金事務局 | ||

|---|---|---|---|

| ① | 申請 | → | |

| ② | ← | 採択 | |

| ③ | 交付申請 | → | |

| ④ | ← | 交付決定 | |

| ⑤ | 設備の購入・経費の支払い | ||

| ⑥ | 実績報告 | → | |

| ⑦ | ← | 確定検査・補助額の確定 | |

| ⑧ | 精算払請求 | → | |

| ⑨ | 補助金の受け取り | ← | 補助金の支払い |

- (出典) 中小企業庁「事業再構築補助金の概要」P10

https://jigyou-saikouchiku.go.jp/pdf/summary.pdf

事業再構築補助金に限らず、補助金の収益計上時期は、補助額が確定した時となっています。したがって、補助金を収益に計上することになるのは、図表1において⑦の補助額が確定した時です。⑤の設備の購入・経費の支払いの事業年度と必ずしも同一の事業年度になるわけではありません。また、⑨の実際の補助金を受け取る時よりも前に収益計上時期があることになります。

2.圧縮記帳

事業再構築補助金については、国庫補助金などの圧縮記帳の適用が税務上認められています※2。国庫補助金などの圧縮記帳とは、補助金の金額の範囲内で、固定資産の帳簿価額を圧縮損として費用計上することで減額し、その減額した金額を税務上も損金に算入できる制度です(帳簿価額を減額せず、圧縮積立金として経理する方法もあります)。

収入である補助金については前述のように補助額が確定した際に収益となります。一方、支出である資産の取得については、取得時の費用ではなく、減価償却によって、耐用年数に応じて費用化されることになります。そのため、通常の場合、収益が先行してしまい、補助金に対して税負担が発生することになってしまいます(図表2)。そこで、補助金に対する課税を繰り延べるために、資産取得に対する補助金には圧縮記帳制度が認められています(図表3)。

経費の支払いに対する補助金については、経費の発生の際に費用化されますので、圧縮記帳の対象とはなりません。

- ※2:独立行政法人中小企業基盤整備機構「中小企業等事業再構築促進補助金における圧縮記帳等の適用について」

https://jigyou-saikouchiku.go.jp/pdf/asshukukicho.pdf

<図表2> 圧縮記帳を適用しない課税イメージ

資産取得価額:40,000千円、資産取得に対する補助金額:20,000千円

年間償却前利益:50,000千円、資産は年度初月の取得で耐用年数5年(定率法)の場合

| 1年目 | 2年目 | 3年目 | 4年目 | 5年目 | 合計 | |

|---|---|---|---|---|---|---|

| 年間償却前利益 | 50,000 | 50,000 | 50,000 | 50,000 | 50,000 | 250,000 |

| 補助金収入 | 20,000 | 20,000 | ||||

| 減価償却費 | △16,000 | △9,600 | △5,760 | △4,320 | △4,320 | △40,000 |

| 所得 | 54,000 | 40,400 | 44,240 | 45,680 | 45,680 | 230,000 |

| 税額(税率30%) | 16,200 | 12,120 | 13,272 | 13,704 | 13,704 | 69,000 |

| 資産簿価 | 24,000 | 14,400 | 8,640 | 4,320 | 0 |

<図表3> 圧縮記帳を適用する課税イメージ

資産取得価額:40,000千円、資産取得に対する補助金額:20,000千円

年間償却前利益:50,000千円、資産は年度初月の取得で耐用年数5年(定率法)の場合

| 1年目 | 2年目 | 3年目 | 4年目 | 5年目 | 合計 | |

|---|---|---|---|---|---|---|

| 年間償却前利益 | 50,000 | 50,000 | 50,000 | 50,000 | 50,000 | 250,000 |

| 補助金収入 | 20,000 | 20,000 | ||||

| 圧縮記帳 | △20,000 | △20,000 | ||||

| 減価償却費 | △8,000 | △4,800 | △2,880 | △2,160 | △2,160 | △20,000 |

| 所得 | 42,000 | 45,200 | 47,120 | 47,840 | 47,840 | 230,000 |

| 税額(税率30%) | 12,600 | 13,560 | 14,136 | 14,352 | 14,352 | 69,000 |

| 資産簿価 | 12,000 | 7,200 | 4,320 | 2,160 | 0 |

3.資産の取得年度と補助金の収益計上年度が異なる場合の圧縮記帳

図表1で説明したとおり、資産の取得は補助金の収益の計上時期より前に行うことになります。そのため、資産を取得した翌年度に補助金の収益計上時期が到来するということもあります。その場合には、資産の取得年度ではなく、補助金の収益計上年度において圧縮記帳を適用することができます。この場合における圧縮記帳額は、次の算式で計算します。図表4は2年目に補助額が確定し圧縮記帳を適用した場合の課税イメージです。

圧縮記帳額 = 固定資産の期首帳簿価額 × 補助金の額固定資産の取得価額

<図表4> 2年目に補助額が確定した場合の課税イメージ

資産取得価額:40,000千円、資産取得に対する補助金額:20,000千円

年間償却前利益:50,000千円、資産は年度初月の取得で耐用年数5年(定率法)の場合

| 1年目 | 2年目 | 3年目 | 4年目 | 5年目 | 合計 | |

|---|---|---|---|---|---|---|

| 年間償却前利益 | 50,000 | 50,000 | 50,000 | 50,000 | 50,000 | 250,000 |

| 補助金収入 | 20,000 | 20,000 | ||||

| 圧縮記帳* | △12,000 | △12,000 | ||||

| 減価償却費 | △16,000 | △4,800 | △2,880 | △2,160 | △2,160 | △28,000 |

| 所得 | 34,000 | 53,200 | 47,120 | 47,840 | 47,840 | 230,000 |

| 税額(税率30%) | 10,200 | 15,960 | 14,136 | 14,352 | 14,352 | 69,000 |

| 資産簿価 | 24,000 | 7,200 | 4,320 | 2,160 | 0 |

- * 2年目の圧縮記帳額=24,000×(20,000/40,000)=12,000

図表3と図表4を見比べると、3年目以降は全く同様の数字であることがわかります。このように、補助金の収益計上年度による差異が出ないようにするために圧縮記帳額の調整計算が行われます。

4.圧縮記帳を行う場合の留意点

圧縮記帳を適用すると補助金を得た年度の所得が減少するために税額も減少することになります。その一方で、翌年以降については、減価償却費が減少することから、相対的に所得が大きくなり、税額も圧縮記帳を適用しない場合と比べると大きくなります。基本的には最終的な納税額は変わらないため、当初の税額が少なくなる圧縮記帳を適用することは有利となることが多いのですが、いくつか注意すべき点があります。

(1) 欠損金がある場合

一つ目は、欠損金があるケースです。欠損金の繰越控除制度については、欠損が生じてから10年という期限があり、その期限内に控除できなかった欠損金については、それ以降の所得から控除することができません。そのため、圧縮記帳をした結果、繰越期限内に控除できない欠損金が生じるようなことが無いように、注意が必要です。事業再構築補助金をはじめ、補助金の申請において事業計画の策定が要件となっているものが多く、今後の収益見込みは事前に検討していると思いますので、収益見込みと欠損金を比較して圧縮記帳の適用を検討する必要があります。

(2) 各種税額控除制度の適用を受ける場合

賃上げ促進税制(本コラム第76回「令和4年度税制改正の大綱について」参照)が控除限度額を法人税額の20%を上限としているように、各種の税額控除制度の適用を受ける場合には、法人税額によってその控除額の上限が決まります。圧縮記帳は前述のとおり課税の繰り延べであり、最終的な納税額は基本的に一定ですが、税額控除制度は納税額が減少するものです。そのため、両方の制度を併用する場合において、圧縮記帳を行った結果、控除限度額が小さくなってしまい、最終的な税負担が増加してしまうということも考えられます。この点、不利益が生じないように注意する必要があります。

事業再構築補助金やものづくり補助金といった国庫補助金などの圧縮記帳は、補助金の金額の範囲内で行うことができる制度です※3。つまり、圧縮記帳により費用化する金額は、補助金の額以下であれば、会社が自由に設定することができます。補助金の全額を費用化してしまうと税額控除に影響が出てしまう場合でも、補助金の半額であれば影響がない、ということもあります。不利益がないか検討の上適用していただきたいと思います。

- ※3:ただし、特別償却制度と異なり、複数年に分けて適用することはできません。したがって、補助金の半額を圧縮記帳で費用化した場合、残りの半額を翌年度以降に繰り越しはできませんので注意が必要です。

5.圧縮記帳を行うメリットとデメリット

圧縮記帳は当初の税額が軽減されますので、翌年度以降の税額は上がって税額の総額は変わらないものの、資産導入時における会社の資金繰りという点で大きなメリットがあります。一方で、固定資産の帳簿価額を減額していることから、決算書上、資産が過少となっていたり、減価償却費が過少であったりと、決算書に企業実態が正しく反映されていないというデメリットもあります。それを避けるための積立金方式という方法もありますが、中小企業にとっては経理事務負担が煩雑になり、税務申告の事務負担も増加してしまいます。

補助金を受けた場合には、圧縮記帳の適用など、会社にとって最良の方法で経理処理や税務処理を行うことを顧問税理士などの専門家とも相談しながら実施していただきたいと思います。